“

Super Micro Computer (SMCI) tuvo un inicio increíble este año, ya que las acciones se cuadruplicaron desde enero hasta mediados de marzo. Este aumento hizo que Super Micro fuera elegible para la inclusión en el S&P 500, con la acción de hardware tecnológico (con enlaces a la inteligencia artificial) siendo agregada al índice el 18 de marzo de 2024. En retrospectiva, ese habría sido un buen momento para tomar ganancias o vender en corto la acción, ya que las acciones han caído más del 50% desde entonces.

Uno de los principales desarrollos ha sido el informe de Hindenburg Research, que contenía preocupantes acusaciones sobre la presentación de informes financieros de la empresa. Al evaluar esas acusaciones junto con los fundamentos de Super Micro, mantengo una calificación neutral sobre la acción.

Hindenburg Arroja Dudas Sobre Super Micro

El informe de Hindenburg es en realidad la principal razón por la que soy neutral en lugar de alcista en la acción de SMCI, y creo que ha causado vacilación entre muchos analistas e inversores de acciones de inteligencia artificial.

Las acusaciones son bastante directas. Según Hindenburg, Super Micro se dedicó a la manipulación contable que incluyó “auto-negociaciones entre hermanos y evasión de sanciones”. Cualquiera que piense que esto suena exagerado puede desear recordar que la SEC acusó a Super Micro de violaciones generalizadas a la contabilidad en agosto de 2020. El informe de Hindenburg también argumentó que la mayoría de las personas involucradas en esa mala práctica contable están de vuelta en el equipo de Super Micro.

El equipo de Hindenburg entrevistó a varios vendedores y empleados de Super Micro al compilar su informe. No ayuda que Super Micro haya retrasado la presentación de su Formulario 10-K para evaluar los controles internos poco después de que Hindenburg hiciera públicas sus preocupaciones. Si bien esto podría ser simplemente una coincidencia, la sincronización es preocupante. Mirando hacia atrás varios años, Super Micro no presentó estados financieros en 2018 y fue brevemente eliminada del Nasdaq como resultado.

A principios de este mes, Super Micro emitió públicamente una negación de las acusaciones, con el CEO Charles Liang contraatacando, afirmando que el informe de Hindenburg contenía “presentaciones engañosas de información”. Super Micro no ha proporcionado ninguna declaración adicional desde entonces.

El Crecimiento de la Inteligencia Artificial es Indiscutible

El estatus de Super Micro como parte del rápido mundo de la inteligencia artificial es una de las pocas razones por las que soy neutral en lugar de bajista en la acción de SMCI. Las perspectivas emocionantes para el negocio de la empresa y la naturaleza seria de las acusaciones de Hindenburg básicamente se compensan entre sí.

Es difícil saber qué es real y qué es falso aquí, pero la mayoría de la gente concede que la industria de la inteligencia artificial ofrece perspectivas de crecimiento convincentes. Nvidia (NVDA) ha estado registrando un crecimiento de ingresos de tres dígitos año tras año durante varios trimestres. Otros gigantes tecnológicos han incorporado la inteligencia artificial en sus negocios principales y han entregado resultados impresionantes a sus accionistas. Por ejemplo, Alphabet (GOOGL) vio cómo sus ingresos en la nube aumentaron un 28,8% año tras año, ya que muchas empresas se apresuraron a crear sus propias herramientas de inteligencia artificial.

La industria de la inteligencia artificial también se proyecta para mantener una tasa de crecimiento anual compuesta del 19,3% desde ahora hasta 2034, según Precedence Research. La industria de la inteligencia artificial debería seguir creciendo, y eso debería beneficiar a Super Micro. La empresa debería beneficiarse del crecimiento de Nvidia, razón por la cual la empresa registró un crecimiento excepcional en ingresos y beneficios netos durante el ascenso de Nvidia. Eso es lo que vimos durante varios trimestres. Simplemente no sabemos cuán precisos fueron todos los números, si las acusaciones dirigidas a la empresa tienen mérito.

Super Micro Tiene Fuertes Finanzas a Simple Vista

Aunque es imposible pasar por alto las acusaciones de Hindenburg contra Super Micro, todavía vale la pena evaluar los resultados trimestrales anteriores de la empresa. Las acciones estaban cayendo incluso antes de que Hindenburg publicara su informe. Mientras que en marzo de 2024 argumentaba que la acción de SMCI enfrentaba riesgos, sentí que las acciones presentaban una tremenda oportunidad de compra a finales del verano, hasta que Hindenburg enturbió ese optimismo.

Para su último trimestre reportado, Super Micro registró ventas netas de $5.31 mil millones, lo que representó un aumento del 143% año tras año. Mientras tanto, el beneficio neto aumentó un 82% año tras año, alcanzando los $353 millones. En el momento del lanzamiento, mi principal preocupación era el margen de beneficio neto en declive de Super Micro. Super Micro actualmente cotiza a una relación P/E de 20x a nivel de arrastre, aparentemente suficiente para compensar cualquier erosión adicional en los márgenes de beneficio. La acción de SMCI tiene una ridículamente baja relación P/E a futuro de 13,6x, pero con los recientes obstáculos (el informe de Hindenburg y la investigación del DOJ) los inversores parecen reacios a elevar el múltiplo de valoración aún más en este momento.

Todavía no tenemos pruebas tangibles de que Super Micro haya participado en alguna práctica indebida, según lo alegado por Hindenburg. Su informe, sin embargo, ha arrojado una mancha sobre la acción. Espero que Super Micro hubiera superado significativamente sus resultados fiscales del 2023 incluso excluyendo cualquier mala conducta.

El Departamento de Justicia Está Investigando a Super Micro Computer

La controversia de Super Micro sumó un nuevo capítulo el 26 de septiembre, cuando las noticias cruzaron los cables de que el Departamento de Justicia de EE. UU. está investigando ahora a la empresa. La acción de SMCI cayó un 12% adicional en esta noticia, y las acciones recientemente estaban cotizando a menos de un tercio de su máximo histórico en marzo. Hay un alto riesgo/recompensa en las acciones en este momento, pero los riesgos elevados me han relegado a mantener una calificación neutral.

Las acciones de Super Micro repuntaron más del 4% el viernes 27 de septiembre, lo que sugiere que muchos inversores creen que el potencial a largo plazo para el negocio vale la incertidumbre aumentada.

¿Está Calificada la Acción de Super Micro como Compra?

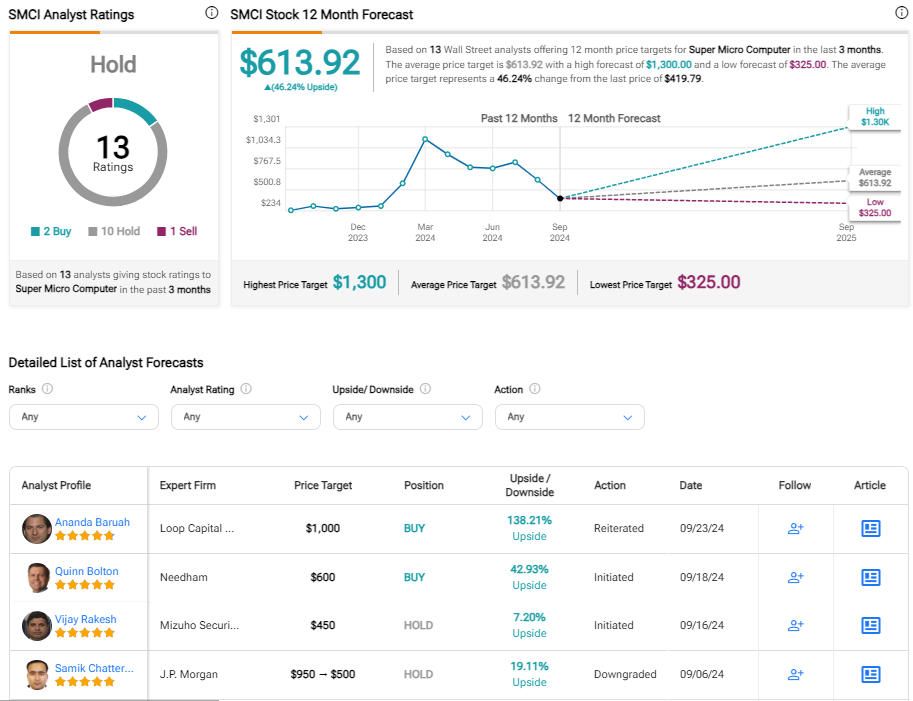

Aunque las calificaciones para esta acción podrían cambiar rápidamente, Super Micro actualmente tiene 2 calificaciones de Compra, 10 calificaciones de Mantener y 1 calificación de Venta de los 13 analistas que cubren la acción. El precio objetivo promedio para SMCI es de $613.92, lo que implica un potencial al alza de casi el 50%. Sin embargo, es bastante posible que varias casas de investigación hayan puesto sus calificaciones de SMCI bajo revisión. La acción de SMCI tiene algunos objetivos de precio bajos, incluidos $454, $375 y $325 de CFRA, Wells Fargo y Susquehanna respectivamente. Todos estos objetivos de precio fueron establecidos antes de que se anunciara la investigación del DOJ, por lo que incluso podrían bajar más.

Conclusión sobre la Acción de SMCI

Hay un viejo adagio que sugiere: “O mueres como un héroe o vives lo suficiente como para convertirte en el villano”. Esa cita parece apropiada para esta empresa. Super Micro le valió a muchos inversores jugosas ganancias durante su ascenso por encima de un precio de $1,000 por acción. Aquellos que se incorporaron tarde a la historia, incluso después de que la acción SMCI fuera agregada al S&P 500, no les ha ido bien. Muchos inversores están sufriendo pérdidas significativas en este momento. Dependiendo de lo que hagan esos inversores, es difícil decir cuánto más pueden caer las acciones de Super Micro hasta que haya más claridad sobre los problemas.

Si las cifras financieras recientes de la empresa son precisas, las acciones de SMCI se ven bastante atractivas en este momento. Las acciones pueden recuperarse rápidamente si el informe de Hindenburg pierde relevancia, aunque ese resultado es difícil de predecir. Soy un gran admirador de la industria y el potencial de negocio de Super Micro relacionado con la inteligencia artificial, lo que me impide ser absolutamente bajista. Tengo una postura neutral aquí. Mientras tanto, no espero que las acciones de SMCI se recuperen por encima de los $460 (el precio aproximado antes de que se anunciara la noticia de la investigación del DOJ) sin ninguna resolución a las dos principales amenazas para el valor de los accionistas.

Divulgación

“