Los inversionistas han tenido desde hace mucho una relación de amor con las acciones tecnológicas de EE. UU., desde el ciclo de auge de finales de los años 90 y principios de los 2000 que famosamente terminó con el colapso de las puntocom, hasta las alturas inducidas por la IA del actual rally bursátil de Nvidia. Sin embargo, las relaciones amorosas a menudo terminan mal, y esta podría dejar a los inversionistas cuidando tanto una cartera dolorida como un corazón roto. La inteligencia artificial ha empujado oficialmente a la industria tecnológica de EE. UU. a una burbuja y el Valle del Silicio podría estar al borde de otro colapso, según una nota de análisis del estratega jefe de BCA Research, Dhaval Joshi.

“Estamos en una burbuja de IA”, dice Joshi a Fortune. “Nos han sorprendido algunos de los resultados”.

Pocos valores encarnaron ese factor sorpresa como el gigante de los chips de IA de $1.7 billones Nvidia, que reportó ganancias el miércoles, superando ampliamente las expectativas de los analistas. El fabricante de chips, apodado “la acción más importante del planeta tierra” por un analista de Goldman Sachs, reportó ingresos de $22.1 mil millones durante el último trimestre, en comparación con un pronóstico de $20.6 mil millones. Los ingresos de los chips para centros de datos de la empresa, utilizados en modelos de inteligencia artificial y aplicaciones de IA generativa, reflejaron una mayor demanda y alcanzaron los $18.4 mil millones, un 27% más que en el tercer trimestre y un 409% en comparación con el año pasado. El precio de las acciones subió un 7% en la negociación posterior al cierre del mercado, añadiendo más de $100 mil millones de valor.

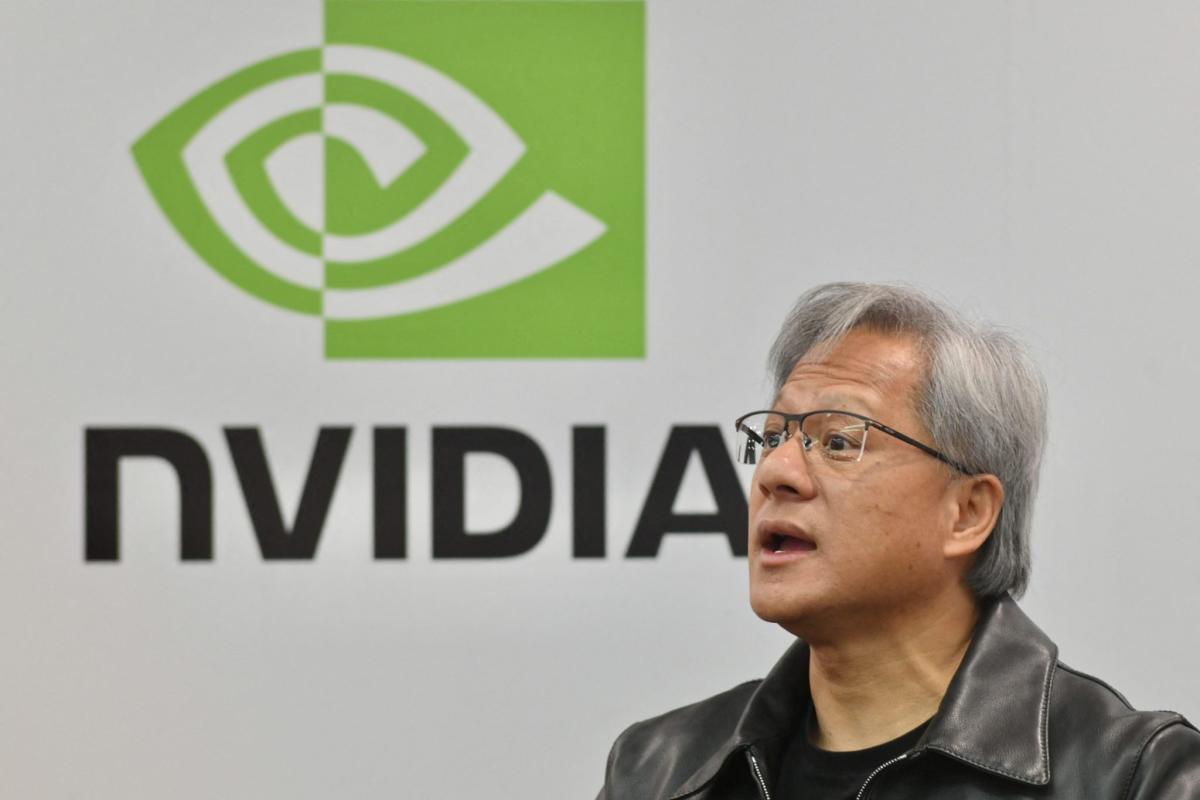

“La informática acelerada y la IA generativa han alcanzado el punto de inflexión”, dijo el fundador y director ejecutivo de Nvidia, Jensen Huang, en un comunicado de prensa. “La demanda está aumentando en todo el mundo entre empresas, industrias y naciones”.

Aunque Joshi no comentó específicamente sobre Nvidia, sus resultados sobresalientes pueden considerarse como evidencia a favor de su argumento.

El sector tecnológico cotiza con una prima del 75% con respecto al mercado bursátil mundial, según los cálculos de Joshi en una nota de análisis publicada la semana pasada. Su crecimiento incesantemente rápido se convirtió en el pilar sobre el que se construyó gran parte del crecimiento del mercado bursátil de EE. UU. y llevó al Nasdaq a niveles cercanos a máximos históricos el año pasado, con solo un 6.5% de diferencia con respecto a su máximo histórico en noviembre de 2021. En 2023, los llamados Magníficos Siete, que comprenden a Nvidia, Apple, Microsoft, Alphabet, Meta, Amazon y Tesla, contribuyeron a dos tercios de las ganancias totales del mercado del S&P 500.

Y si bien esas ganancias son impresionantes y rentables para los inversores inteligentes, son insostenibles, según Joshi.

A diferencia de Nvidia, algunas empresas no podrán cumplir con las elevadas expectativas que establece el mercado. Eso podría ser problemático porque las valoraciones y los precios de las acciones a menudo se miden contra las expectativas tanto como contra los resultados reales. Si las principales empresas tecnológicas que constituyen gran parte del crecimiento del sector (y de la economía) no cumplen con las expectativas de los analistas, podrían arrastrar a otras con ellas. Aunque Joshi advierte contra subestimar por completo la IA, cree que el mercado está valorando en exceso el crecimiento de la productividad derivado de la nueva tecnología. Y cuando las nuevas innovaciones no cumplen con esas expectativas, el mercado castigará a las empresas que las hicieron.

“Como estas pocas acciones se han convertido en un porcentaje masivo de la capitalización de mercado, cualquier decepción tendrá un impacto matemáticamente en el índice general”, dice Joshi.

Para que el sector tecnológico de EE. UU. evite la burbuja, tendría que seguir cotizando con una prima del 10% sobre el mercado, un escenario que Joshi considera improbable.

Joshi no culpa al mercado por valorar a las empresas tecnológicas tan altamente. De hecho, han demostrado su valía durante los últimos 10 años al lograr resultados espectaculares una y otra vez. En la última década, las acciones de firmas tecnológicas de primer nivel han subido. Por ejemplo, desde febrero de 2014, las acciones de Nvidia han subido un 14,927%, las de Microsoft un 964% y las de Apple un 875%. Las cifras palidecen en comparación con el todavía sólido 163% que el S&P 500 ha devuelto en los últimos 10 años. Aunque no cree que continuará, dice que es racional para el mercado seguir valorando un crecimiento explosivo en tecnología.

“Si obtienes un crecimiento de las ganancias muy fuerte, durante uno o dos años, el mercado lo ve de manera opuesta: ‘Esto no se puede sostener’. Por lo tanto, en cualquier caso, se le da una baja valoración, porque se dice que estas son ganancias anormalmente altas. Pero si el mercado ve 10 años de un desempeño sobresaliente, ya no considera esos resultados anormales, esperándolos por tiempo indefinido”, dice Joshi.

Sin embargo, para Joshi, los últimos 10 años de crecimiento de ganancias espectaculares no fueron, de hecho, anormales. En gran parte porque la mayor parte de ese crecimiento fue el resultado del efecto red, que permitió a unas pocas empresas expandirse en tamaño y obtener efectivamente el control de un mercado. Amazon capturó el mercado de compras en línea, Google hizo lo mismo con las búsquedas, y Meta acaparó el mercado de comunicación en línea, escribe Joshi en su nota.

“Una vez que tienes redes, tienes ganadores y perdedores”, dice. “Esos ganadores se convierten en monopolios naturales, y si eres un monopolio natural, entonces tienes una posición muy fuerte para hacer crecer tus ganancias”.

Sin una indicación clara de que el efecto red se traduzca al mundo de la IA, esas empresas no tendrán la misma posición dominante, argumenta Joshi. “El mercado está diciendo: ‘hey, ahora se pasará el testigo a la IA generativa y eso continuará la tendencia durante los próximos cinco a diez años’. Soy muy cínico al respecto porque no hay efecto red en la IA generativa”.

Existe la posibilidad de que algunas herramientas de IA especialmente populares puedan ver un efecto de red si atraen a más usuarios, ya que podrán entrenarse a sí mismas en todas las tareas que se les pida realizar.

Incluso sin IA, parece que los beneficios del efecto de red podrían reducirse en un futuro inmediato debido a la presión de los funcionarios electos para regular a Big Tech. “La revolución Web 2.0 ha llegado a su límite debido a la reacción del consumidor y una regulación mucho más estricta sobre qué datos se pueden recopilar y cómo se pueden utilizar”.

En Europa, la UE ya aprobó varias leyes emblemáticas destinadas a romper parte del poder que ya tenían las grandes compañías tecnológicas como Apple y Alphabet en el mercado. Mientras que en EE. UU., a pesar de no haber una ley nacional de privacidad, hay un nivel sin precedentes de apoyo bipartidista y público para una serie de nuevas leyes que limitarían la cantidad y el tipo de datos que las empresas de tecnología pueden recopilar sobre los usuarios.

Pero a pesar de los obstáculos que Joshi ve en el horizonte para la tecnología, no anticipa que todo el sector se derrumbe como ocurrió en la burbuja puntocom. De hecho, seguirá superando al mercado general pero a un ritmo más lento. Eso podría significar pérdidas importantes para los inversores, especialmente a medida que el mercado eventualmente se reajuste para un sector tecnológico que ya no ofrece ganancias centuplicadas.

Una cosa es segura: si el mercado actualmente está en medio de una burbuja de IA, es un tema debatido acaloradamente. Joshi no está solo en pensar que existe una. Morgan Stanley advirtió sobre correr a toda prisa hacia la IA, no vaya a ser que los inversores no tengan una idea adecuada de la situación antes de que la burbuja estalle. Mientras que Goldman Sachs y otros argumentan que los aumentos impresionantes no son una burbuja, solo el mercado recompensando el futuro de la tecnología.

En cuanto a lo que deben hacer los inversores para mitigar los riesgos de una posible burbuja de IA, Joshi tiene un consejo sencillo: invertir en otras partes del mercado como la atención médica y los bienes de lujo.

Esta historia fue originalmente presentada en Fortune.com