“

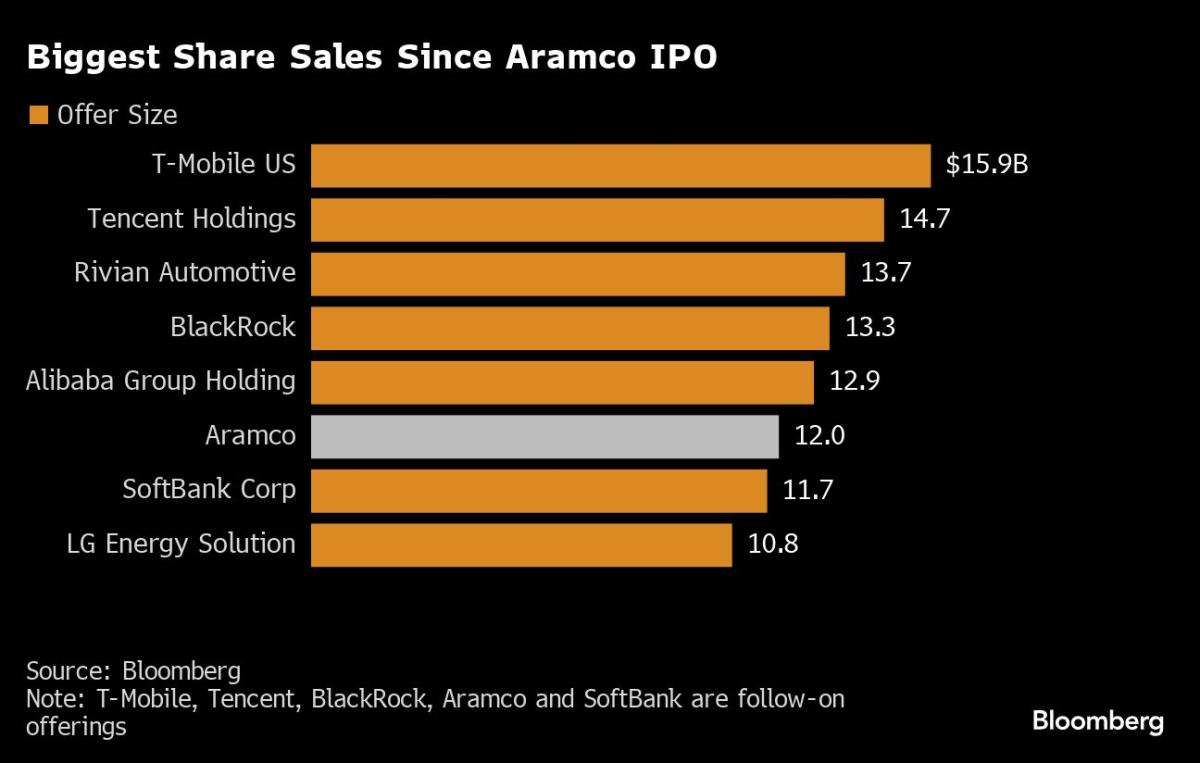

(Bloomberg) — Aramco comenzó el domingo una oferta de acciones para recaudar aproximadamente $12 mil millones para Arabia Saudita, una de las mayores operaciones de los últimos años que pondrá a prueba el interés de los inversores en los activos del reino.

Arabia Saudita busca atraer a más accionistas internacionales después de que la mega OPI de Aramco hace cinco años resultara ser principalmente un asunto local. Los inversores tendrán que sopesar un pago de dividendos anual de $124 mil millones, uno de los más cuantiosos del mundo, frente a acciones que son mucho más caras que las de otras grandes empresas energéticas. El control gubernamental y las perspectivas de demanda de petróleo en medio del cambio climático también presentan riesgos a largo plazo.

La oferta secundaria de acciones que ha estado en preparación durante años llega en un momento crucial para el reino. El príncipe heredero Mohammed Bin Salman está avanzando con un plan de varios billones de dólares para transformar la economía y reducir su dependencia del petróleo. Pero ha habido desafíos con los precios del crudo por debajo del nivel que el gobierno necesita para equilibrar el gasto y las inversiones extranjeras directas que están por debajo de las expectativas.

Las acciones de Aramco cayeron hasta un 2,24% a 28,35 riales el domingo por la mañana en Riad, sus niveles más bajos en más de un año. El gobierno está vendiendo 1.545 mil millones de acciones, que representan una participación del 0,64%, a un rango de precio de 26,70 a 29 riales cada una. Comenzó a recibir pedidos el domingo y el precio final se decidirá el viernes.

La oferta de Aramco se suma a los esfuerzos de Arabia Saudita por recaudar más efectivo para cubrir un déficit presupuestario. Las ventas de deuda internacionales este año han generado $17 mil millones, más que cualquier otro soberano de mercados emergentes, según datos recopilados por Bloomberg. El gobierno también ha vendido $25.5 mil millones de notas en riales en el país este año, frente a poco menos de $20 mil millones durante el mismo período del año pasado.

Arabia Saudita ya ha pospuesto algunos proyectos que forman parte de su plan de transformación económica más allá de 2030 y ha reducido sus ambiciones para el ambicioso proyecto desértico de Neom. La economía ha contraído en tres trimestres seguidos, mientras que el presupuesto ha estado en déficit durante seis trimestres consecutivos.

El país también ha dependido en gran medida de los dividendos de Aramco, un pago trimestral de $31 mil millones que la empresa ha mantenido a pesar de la menor producción de petróleo. También es el pago que puede atraer a los inversores extranjeros.

La oferta nos brinda la oportunidad de ampliar la base accionarial entre inversores sauditas e internacionales”, dijo el director ejecutivo de Aramco, Amin Nasser, en una conferencia telefónica el jueves. “Nuestro compromiso con los rendimientos para los accionistas habla por sí mismo”.

El gobierno saudita posee aproximadamente el 82% del gigante energético de $1.9 billones, mientras que el fondo de riqueza del reino posee una participación adicional del 16%. El reino, que seguirá siendo dueño de una gran mayoría de la empresa, podría recaudar $1.2 mil millones adicionales si ejerce la opción de vender más acciones como parte de la oferta.

(Actualiza con acciones en el cuarto párrafo)

Más leídos de Bloomberg Businessweek

©2024 Bloomberg L.P.

“