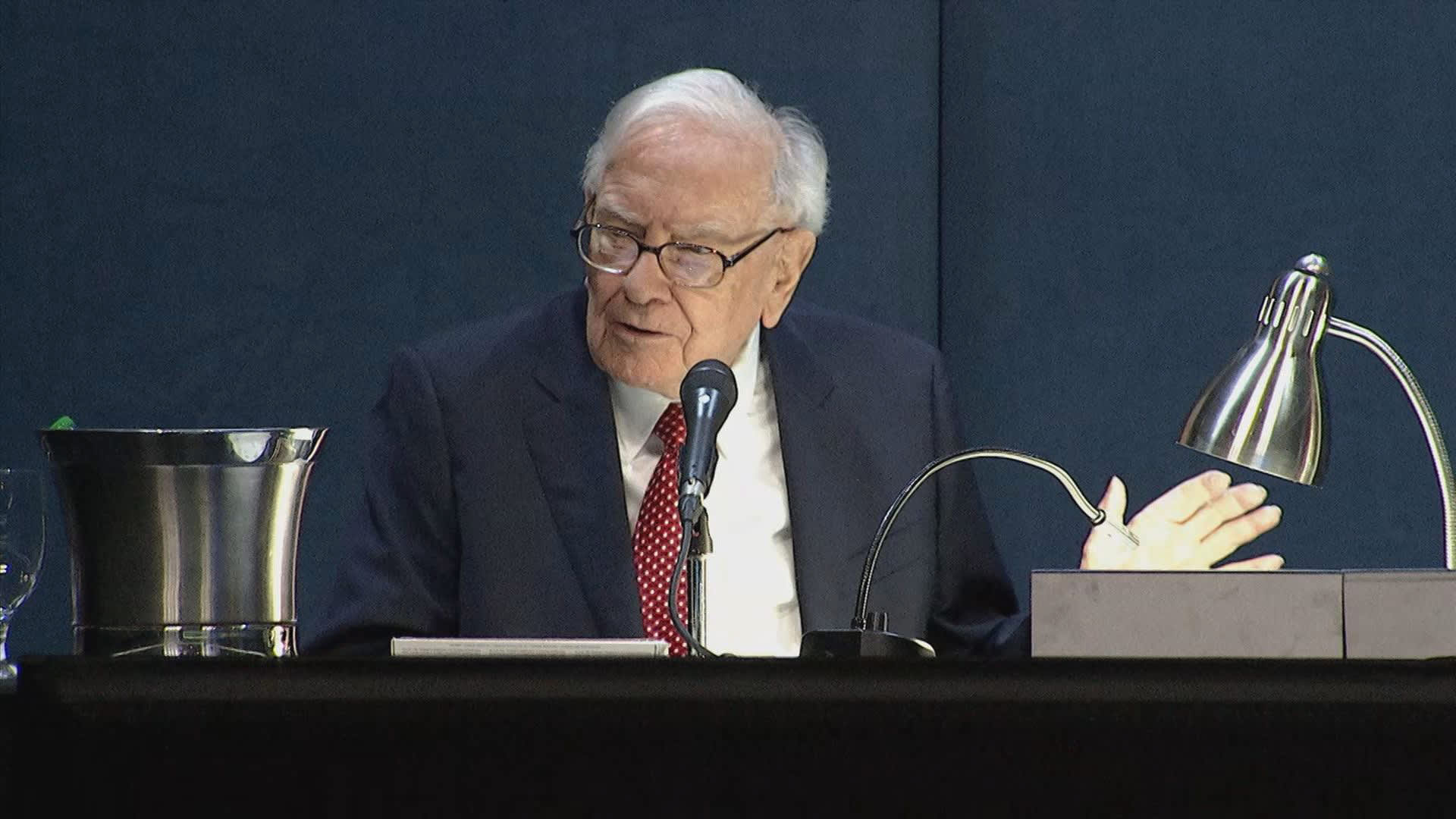

Warren Buffett sorprendió a muchos inversores al reducir una de sus posiciones más antiguas y grandes: Bank of America. Aquí te presentamos lo que podría haber motivado la venta por parte del Oráculo de Omaha. Recientemente, Berkshire Hathaway vendió 52.8 millones de acciones de Bank of America por un valor de $2.3 mil millones durante una racha de ventas de seis días, siendo la primera vez desde finales de 2019 que la conglomerado con sede en Omaha redujo su participación. Berkshire aún posee 980.1 millones de acciones de BofA con un valor de mercado de $41.3 mil millones, ocupando un segundo puesto distante frente a su participación de $172.5 mil millones en Apple. Buffett adquirió famosamente $5 mil millones en acciones preferentes y warrants de BofA en 2011 en medio de la crisis financiera, fortaleciendo la confianza en el prestamista luchando con pérdidas relacionadas con hipotecas subprime. Convirtió esos warrants en 2017, convirtiendo a Berkshire en el mayor accionista de BofA, prometiendo que pasaría un “largo, largo tiempo” antes de vender. El legendario inversor dijo entonces que le gustaban mucho el negocio, la valuación y la gestión del banco con sede en Charlotte. BofA, bajo el liderazgo de Brian Moynihan desde 2010, acaba de informar resultados impresionantes que mostraron un aumento en las tarifas de banca de inversión y gestión de activos, así como una perspectiva positiva sobre los ingresos por intereses netos. Una bandera roja que ha llamado la atención recientemente es la valoración. BofA actualmente se comercializa a aproximadamente 12 veces las ganancias esperadas, en comparación con un múltiplo promedio de 10 veces en los últimos dos años, según FactSet. La acción del banco ha subido un 24% este año, superando el retorno cercano al 15% del S&P 500. Por lo tanto, Berkshire podría estar obteniendo beneficios después del avance de BofA a sus niveles más altos desde marzo de 2022. El costo base de Berkshire en la posición de BofA fue de aproximadamente $14.15 por acción, o $14.6 mil millones, según el analista de Berkshire, James Shanahan de Edward Jones. A finales de marzo, la participación valía $39.2 mil millones. BofA cerró el viernes en $41.67. Impuesto de montaña del BAC YTD de Bank of America Los impuestos también podrían ser un factor motivador en la venta de BofA. Buffett vendió una parte de su gigantesca participación en Apple en el primer trimestre, lo que indica que la venta podría ser un medio para evitar una factura fiscal aún más alta en el futuro si las tasas impositivas corporativas aumentan. “No me molesta en lo más mínimo escribir ese cheque, y realmente espero que, con todo lo que América ha hecho por todos ustedes, no les moleste que lo hagamos. Y si lo estoy haciendo al 21% este año, y estamos haciéndolo a un porcentaje un poco más alto más adelante, no creo que realmente les importe el hecho de que vendimos un poco de Apple este año,” dijo Buffett en la reunión anual de Berkshire a principios de mayo. Como corporación, cualquier ingreso generado por Berkshire, ya sea de un negocio totalmente propiedad de la empresa, como Dairy Queen, o de una inversión en acciones, como Apple, ha sido gravado a una tasa impositiva corporativa federal plana del 21% desde 2018. Buffett, quien pagó más de $5 mil millones en impuestos corporativos en 2023, cree que la tasa impositiva corporativa podría aumentar para ayudar a cubrir la abismal brecha del gobierno entre el gasto y los ingresos. Excentricidad de Buffett La inversión de Buffett en Bank of America ha sido durante mucho tiempo una de las historias más peculiares y entrañables de Wall Street, ya que reveló que le llegó como una epifanía en la bañera. “Por cierto, esa compra de BofA, fue literalmente cierto que estaba sentado en la bañera cuando se me ocurrió la idea de consultar con… BofA, si estarían interesados en esa acción preferente,” dijo en la reunión anual de Berkshire en 2017. Para añadir encanto a la historia, Moynihan, el CEO de BofA, recordó que Buffett intentó comunicarse con él a través del centro de llamadas público del banco, solo para ser expulsado de la llamada por un representante de servicio. Sin embargo, eso no detuvo a Buffett. El acuerdo se concretó en cuestión de horas una vez que los dos finalmente se pusieron en contacto, dijo Moynihan.