(Bloomberg) — El índice de precios de gasto personal preferido por la Reserva Federal de Estados Unidos probablemente se mantuvo incómodamente alto en febrero, lo que demuestra por qué los banqueros centrales son cautelosos sobre recortar las tasas de interés demasiado pronto.

La tasa de inflación núcleo del índice de precios de consumo personal, que excluye los costos de alimentos y energía, se espera que suba un 0.3% tras su mayor aumento mensual en un año. Se pronostica que la medida general subirá un 0.4%, lo máximo desde septiembre.

Eso dejaría el crecimiento anualizado de los precios núcleo en los últimos tres meses corriendo al ritmo más rápido desde mayo. En una base anualizada de seis meses, el índice de precios núcleo del PCE también mostraría una aceleración. Además, algunos economistas esperan que las cifras de enero se revisen al alza después de los informes gubernamentales recientes sobre los precios al consumidor y los precios de producción.

Esto contrasta con el final de 2023, cuando las presiones inflacionarias mostraban signos de volver al objetivo del 2% de la Fed.

Jerome Powell, presidente de la Fed, después de que él y sus colegas mantuvieran las tasas de interés sin cambios por quinta reunión, enfatizó la historia más amplia de un camino gradual pero irregular para llevar la inflación de nuevo al objetivo. Los datos de precios hasta ahora este año no han agregado ni disminuido la confianza de los encargados de formular políticas, señaló.

Leer más: Fed sigue en camino para recortes de tasas con un ojo en la inflación irregular

El informe del PCE, programado cuando los mercados de valores y bonos de EE. UU. están cerrados por la observancia del Viernes Santo, también se proyecta que mostrará un crecimiento más fuerte del gasto del consumidor en febrero, así como otra sólida ganancia en los ingresos personales.

Entre otras publicaciones económicas en la semana corta por feriado, el gobierno emitirá datos el lunes sobre las ventas de nuevas viviendas para febrero, seguido por pedidos de bienes duraderos el martes. El jueves, la tercera estimación del producto interno bruto del cuarto trimestre incluirá cifras gubernamentales sobre ingresos y beneficios corporativos.

La historia continúa.

Lo que dice Bloomberg Economics:

“El fuerte informe laboral y la recuperación de las ventas minoristas en febrero sugieren que el informe de ingresos y gastos personales de ese mes también debería ser positivo. La contratación, el crecimiento salarial y un aumento en las horas trabajadas impulsarán los ingresos personales. El gasto personal probablemente creció gracias a las ventas de automóviles, aunque el gasto en otras categorías parece tibio. La inflación PCE general probablemente se acelerará, incluso cuando el núcleo se modere…”

– Anna Wong, Stuart Paul, Eliza Winger y Estelle Ou, economistas. Para un análisis completo, haz clic aquí.

En otros lugares, posibles pistas sobre recortes de tasas en Suecia, así como lecturas de inflación desde Australia a Francia, pueden mover el mercado de divisas. El banco central de Nigeria podría llevar a cabo un gran aumento de tasas.

Haz clic aquí para ver lo que sucedió la semana pasada y a continuación está nuestro resumen de lo que está por venir en la economía mundial.

Asia:

Se esperan varias actualizaciones sobre la inflación en la próxima semana. En Australia, el último informe de precios puede apoyar el caso para que el banco central siga en modo dependiente de los datos por un poco más de tiempo antes de cambiar a un ciclo de flexibilización en medio de un crecimiento más lento.

Se espera que el informe del miércoles muestre que la inflación se aceleró un poco en febrero, hasta un 3.5%.

Los números de precios para el área de Tokio, un indicador líder para la medida nacional, probablemente señalarán que la inflación se mantendrá en o por encima del objetivo del Banco de Japón durante un 24º mes en marzo.

Un resultado así mantendría la posibilidad de una subida de tasas en la segunda mitad del año después de que los funcionarios dieran el paso histórico el martes de dejar atrás los costos de préstamo negativos, siendo el último banco central en el mundo en poner fin a ese experimento de política.

Se pronostica que la inflación al consumidor se moderará un poco en Singapur y Malasia cuando se publiquen esos informes el lunes.

Además de los números de precios al consumidor, China tiene la oportunidad de ver cómo le va a sus fabricantes con los datos de ganancias industriales para los primeros dos meses del año.

Se prevé que el crecimiento de las ventas minoristas de Australia se desacelere al 0.5% en febrero, y el país también recibe datos de confianza del consumidor para marzo.

El crecimiento de las exportaciones de Tailandia puede haberse desacelerado el mes pasado, mientras que Hong Kong también recibe estadísticas comerciales.

Europa, Oriente Medio, África:

Después de los fuegos artificiales monetarios en todo el mundo la semana pasada, incluida la decisión sorpresa del Banco Nacional de Suiza de recortar tasas, le toca el turno a Suecia el miércoles.

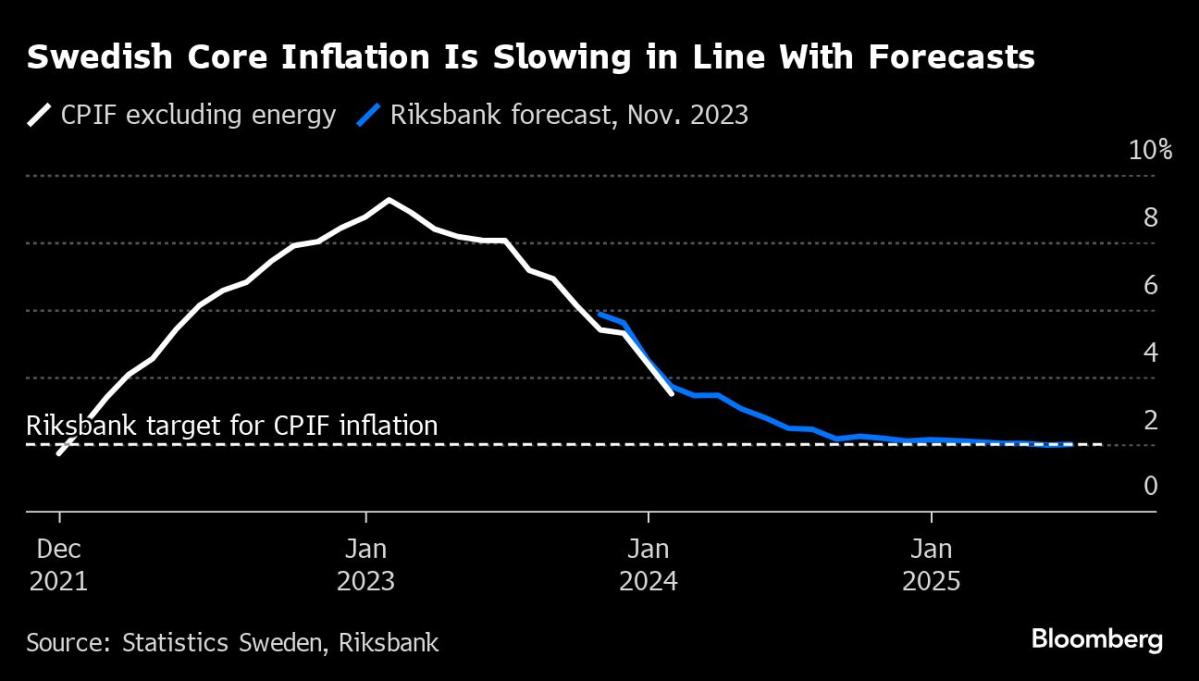

El Riksbank presentará un plan sobre cómo responder a la disminución de la inflación. El banco central más antiguo del mundo ha dicho que podría reducir los costos de endeudamiento en la primera mitad de este año, y su orientación debería mostrar si apunta a una subida en mayo, junio u más tarde.

Aunque los resultados recientes de la inflación han sido benignos, los responsables políticos advierten que todavía existen riesgos de nuevos aumentos de precios. La mayoría de los inversores de renta fija encuestados por SEB esta semana creen que el Riksbank dejará su tasa de referencia en 4% al menos hasta junio.

Hungría tomará la decisión monetaria clave del martes en Europa. Los funcionarios están listos para reducir la velocidad de sus recortes a la tasa más alta de la Unión Europea después de una disputa entre el gobierno y el banco central que asustó a los inversores y golpeó al forint.

Entre otros aspectos destacados en la zona euro, la presidenta del Banco Central Europeo, Christine Lagarde, hablará el lunes.

Entre los datos que pueden llamar la atención, los informes de inflación están programados para su publicación en España el miércoles, luego en Italia y Francia el viernes. Juntos, pueden señalar la dirección probable del número de la zona euro que se publicará la semana siguiente.

En el Reino Unido, mientras tanto, la miembro del comité de política monetaria del Banco de Inglaterra, Catherine Mann -una de las dos halcones que abandonaron los votos por un aumento de tasas en la reunión del jueves- dará un discurso sobre productividad en Belfast el lunes.

Un resumen de las deliberaciones más recientes del Comité de Política Financiera se publicará el miércoles.

Varias decisiones de bancos centrales están programadas en toda África:

Los responsables políticos de Ghana se espera que mantengan las tasas en 29% el lunes debido a los riesgos de inflación derivados de un cedi más débil.

Un día después, se espera que la autoridad monetaria de Nigeria eleve su medidor de referencia del 22.75% para contener la inflación de varias décadas y apoyar al naira.

Frente a la costa este del continente, Seychelles está a punto de mantener su tasa clave en un mínimo histórico del 2% mientras continúa luchando contra la deflación.

El miércoles, los funcionarios sudafricanos están listos para mantener los costos de endeudamiento sin cambios por quinta reunión consecutiva, observando los riesgos inflacionarios derivados de los aumentos en las facturas de servicios públicos y las condiciones climáticas adversas.

Los responsables políticos de Mozambique, país vecino, pueden optar por volver a recortar las tasas a medida que la inflación continúa enfriándose. El gobernador Rogerio Zandamela señaló después de la reunión de enero que existen condiciones para el comienzo de un ciclo de flexibilización gradual.

América Latina:

En México, los datos de febrero probablemente mostrarán que el superávit comercial del país con Estados Unidos se amplió aún más, alcanzando un nuevo récord. Es difícil imaginar que Donald Trump, el ex presidente y candidato republicano presumiblemente para 2024, lo deje pasar por alto. También están previstas lecturas sobre el mercado laboral en febrero y préstamos mensuales.

Argentina continúa con datos que mostraron una caída en el cuarto trimestre y en el año completo con una actualización de la actividad económica de enero. La mayoría de los analistas anticipan una contracción más profunda en el primer trimestre.

Junto con la tasa de desempleo de febrero, Chile informa de otros cinco indicadores, incluidas las ventas minoristas y la producción industrial.

El Banco Central de Brasil tiene previsto publicar las actas de su reunión de marzo, donde entregó un sexto recorte consecutivo de medio punto porcentual, al 10.75%.

Las actas, junto con el informe trimestral de inflación de la semana, que actualizará las previsiones económicas clave, pueden arrojar algo de luz sobre cómo los responsables políticos están evaluando una serie de lecturas de inflación más altas de lo esperado.

Los observadores de Brasil también tendrán algunos datos concretos en consideración: la medida más amplia de inflación del país, la impresión de mediados de mes del índice de inflación IPCA de referencia, y el desempleo de febrero.

– Con la asistencia de Robert Jameson, Zoe Schneeweiss, Niclas Rolander, Brian Fowler y Monique Vanek.

Lo más leído de Bloomberg Businessweek

© 2024 Bloomberg L.P.